Balance económico: cómo va el sector del mueble y la madera

Camilo Marín Villar

Periodista

A continuación, la Revista M&M presenta un resumen con las cifras más recientes (2018) de la industria del mueble y la madera, publicadas por el Departamento Administrativo Nacional de Estadística (Dane) y la Dian. Esta es una recopilación general, que incluye los aspectos macro del negocio, tales como la participación en el PIB; producción; consumo; empleo y comercio exterior. Adicionalmente, se incluyen los datos de la construcción y las licencias aprobadas, por su interés particular. Este es un ejercicio objetivo que busca aportar conocimiento y luces sobre este sector y su importancia dentro de la economía nacional.

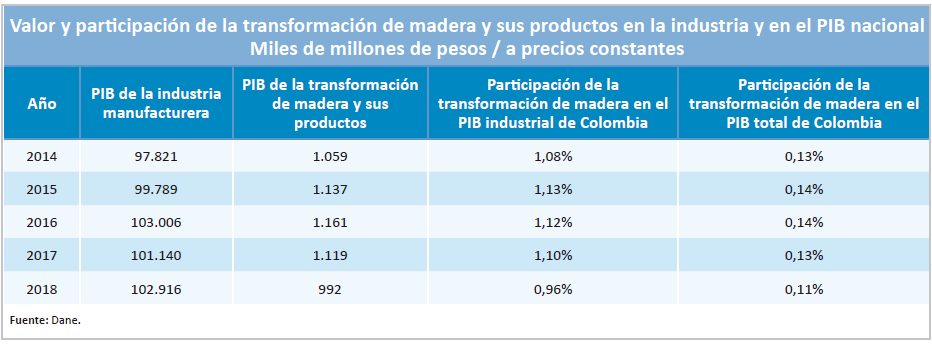

PIB sectorial

En los últimos cinco años, el mueble y la madera evidencia una leve disminución de su participación en la economía; de acuerdo con las cifras del Dane; mientras que en el 2014 la cadena aportaba el 0,63% al PIB nacional, el año pasado este aporte fue de 0,58%; principalmente, por el estancamiento de la reforestación comercial, el aserrado y la manufactura de madera y sus productos.

En los últimos cinco años, el mueble y la madera evidencia una leve disminución de su participación en la economía; de acuerdo con las cifras del Dane; mientras que en el 2014 la cadena aportaba el 0,63% al PIB nacional, el año pasado este aporte fue de 0,58%; principalmente, por el estancamiento de la reforestación comercial, el aserrado y la manufactura de madera y sus productos.

Aunque el subsector del mueble también se ha visto afectado por la disminución de la demanda, especialmente, por la caída de construcción de vivienda en los dos últimos años, este segmento logró mantener su participación dentro del PIB.

El año pasado, el PIB del mueble y la madera fue avaluado en $5.15 billones, cifra que es menor en 2.7%, a la del 2017.

Producción

Como consecuencia de la baja demanda, la carga de impuestos a los empresarios y la creciente competencia de los productos importados, la producción nacional del mueble y la madera también sufrió un descenso. Según la más reciente Encuesta Anual (2017) y la Muestra Mensual Manufacturera del Dane (2018), la producción total de la cadena: forestal, fabricación de productos de madera, tableros y muebles de todo tipo, incluidos los colchones, obtuvo una producción de $3.44 billones en el 2018, lo que equivale aproximadamente a US$1.018,3 millones y evidencia a una caída del 1,7%, frente a la producción del 2017.

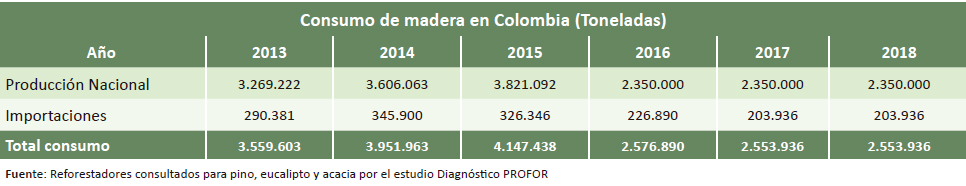

Consumo

Hoy día, el consumo de madera maciza en Colombia es menor, en comparación con los materiales sustitutos (tableros, plásticos y metales), hay una mayor importación de materiales, por lo que la balanza comercial es deficitaria, el sector es altamente concentrado y continúa siendo muy informal. Aunque, las grandes fábricas cuentan con mejores estándares de eficiencia y han logrado modernizarse tecnológicamente, muchos de los pequeños y medianos talleres se enfrentan en un mercado cada vez más agresivo, sin las herramientas apropiadas para competir, esto los ha obligado a cerrar o redefinir su modelo de negocio, abandonando la fabricación y limitándose a ser instaladores y armadores de muebles.

Los sectores consumidores de madera más importantes en Colombia son la producción de papel (2 millones m³) y la construcción (1.8 millones m³). Siguen los sectores muebles (0.5 millones m³) y empaques (0.3 millones m³). Otro grupo de consumidores importantes son las microempresas. Se estima que este grupo consume alrededor de 430.000 m³, en su mayoría madera aserrada y tableros para muebles y en la carpintería. El consumo de madera ha permanecido constante, alrededor de los 4 millones de metros cúbicos, abastecido aproximadamente en un 82% de madera proveniente del bosque natural, en un 12% de madera de plantaciones y el restante por importaciones.

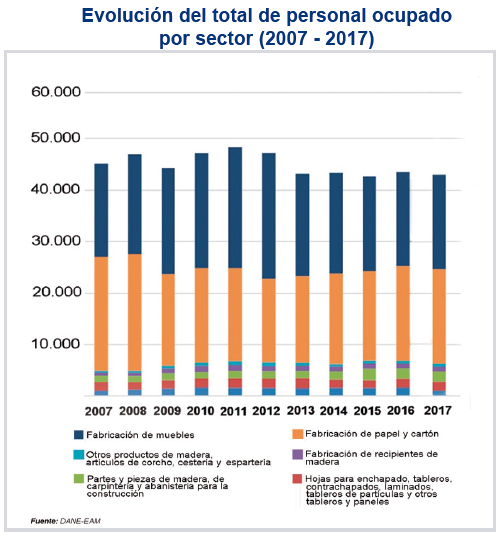

Empleo

Las cifras que Fedemaderas tiene calculadas precisan que a lo largo de la cadena productiva (reforestación, transformación y comercio) actualmente se están generando 90.000 empleos directos y 238.000 empleos indirectos. En cuanto a la industria, los subsectores que generan el mayor número de los empleos son: la fabricación de muebles (18.500 empleos en 2017), y la fabricación de papel cartón (18.300 empleos en 2017).

Adicionalmente, muchos de los empleos generados en el sector son informales y no aparecen en los registros oficiales. Se estima, que los empleados de la cadena incluidos los comerciantes, transportadores, distribuidores de insumos, materiales y herramientas, prestadores de servicios y contratistas, entre otros, pueden alcanzar los 350.000 trabajadores.

Construcción y licencias

Según el Dane, en el primer trimestre del 2019 se mantuvo el estancamiento de la construcción de vivienda en Colombia, segmento que a marzo cayó en más del 10% en términos anuales, y la del resto de edificaciones (oficinas, locales y bodegas), en un 8%. Esta tendencia viene desde el año anterior; pues en el 2018 la construcción cerró con un precario crecimiento de 0,3%.

Según el Dane, en el primer trimestre del 2019 se mantuvo el estancamiento de la construcción de vivienda en Colombia, segmento que a marzo cayó en más del 10% en términos anuales, y la del resto de edificaciones (oficinas, locales y bodegas), en un 8%. Esta tendencia viene desde el año anterior; pues en el 2018 la construcción cerró con un precario crecimiento de 0,3%.

Ya que la construcción jalona toda la economía y, especialmente, la demanda de madera y muebles, a pesar de que en la mayoría de los otros sectores hay crecimientos, el segmento maderero se ha visto afectado negativamente por la ralentización de la actividad inmobiliaria.

No obstante, para lo que queda del 2019, y sobre todo para el 2020, se espera que el panorama mejore, pues la dinámica del mercado de edificaciones, medido por las preventas de proyectos en planos y las nuevas licencias de construcción, están creciendo.

En efecto, entre enero y marzo de este año, el área aprobada fue de 4.975.523 m², mientras que en el mismo período de 2018 fueron 4.799.033 m², lo que representó un aumento de 3,7%. Específicamente, para vivienda el área aprobada aumentó 3,3%, y 5,2% para los destinos no habitacionales, según datos del Dane.

Solamente en marzo las licencias crecieron 25% y, según Camacol, ya se registra un leve aumento en la iniciación de las obras. Esto promete un importante repunte en lo que resta del año, y el consecuente jalonamiento de la demanda de madera y los muebles, especialmente para dotar apartamentos.

De hecho, en el primer trimestre del año, el censo de vivienda sumó 28’267.201 m2, de unidades, de las cuales 19’471.068 m2 correspondieron a obras en proceso de construcción. Y, de nuevo, se confirmó el auge de los proyectos en altura, ya que 17’617.334 m2 se destinaron a apartamentos y 1’853.734 m2 a casas.

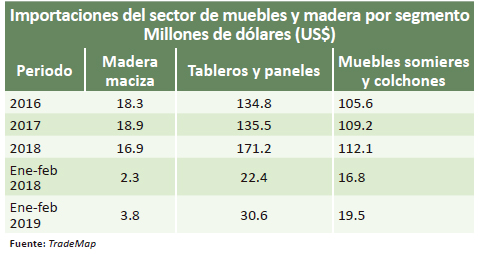

Importaciones

Con excepción de la madera maciza, que aún en su gran mayoría se provee del bosque natural y las plantaciones forestales. Desde hace varios años las importaciones de materiales y productos del mueble y la madera vienen creciendo y sustituyendo la producción local.

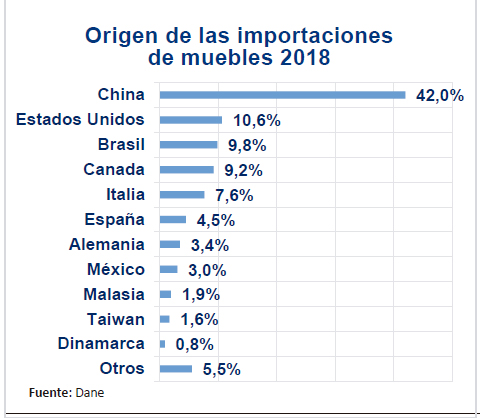

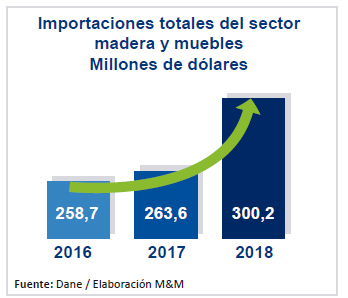

El año pasado, el sector importó US$300 millones, lo cual representa un incremento del 13,8% frente al valor del 2017.

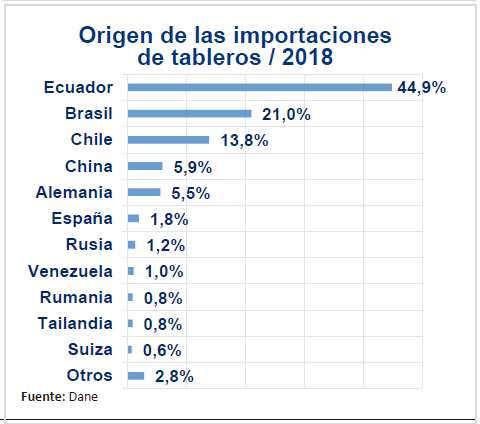

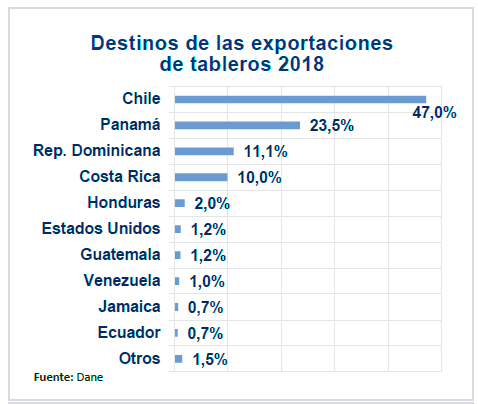

Los tableros y paneles aglomerados, MDF y OSB, son los productos que más adquiere del exterior el sector, con US$171,2 millones en 2018, equivalentes al 57% del total importado, seguidos por los muebles que sumaron US$112,1 millones.

Exportaciones

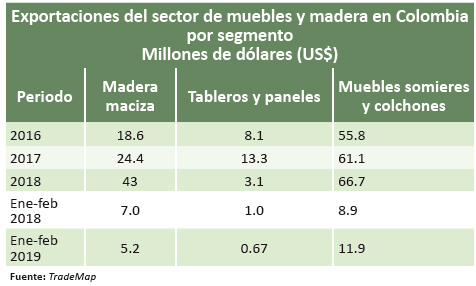

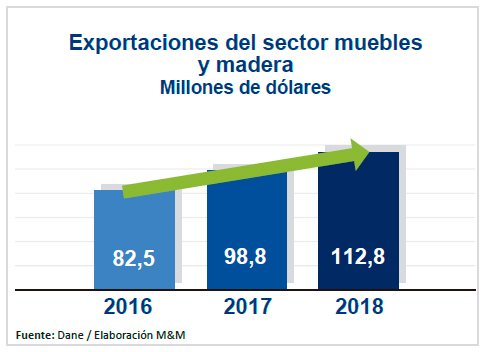

El año pasado el sector del mueble y la madera exportó US$112,8 millones, esto es 14,1% más que en el 2017; siendo los muebles los productos con mayor participación en el comercio exterior, sumando US$66,7 millones, es decir el 59% del total exportado.

Le siguen la madera maciza con ventas por US$43,4 millones, y los tableros aglomerados, en el tercer puesto, con tan sólo US$3,1 millones.

La balanza comercial del sector registró un déficit de US$187 millones, al cierre de 2018.

0 Comentarios